Com taxa básica de juros em 13,75%, Brasil segue com o maior nível de juro real do mundo, o que afeta negativamente a economia e a geração de empregos.

O Relatório Focus, divulgado todas as segundas-feiras pelo Banco Central (BC), indicou na última publicação que o Comitê de Política Monetária (Copom) deverá manter a taxa básica de juros (Selic) em 13,75% nas próximas duas reuniões previstas para este mês e agosto. O Focus é elaborado a partir de pesquisas diárias com cerca de 140 instituições financeiras, bancos e agentes econômicos.

“Então, o que isso significa? Que o Banco Central considera apenas um grupo restrito, do sistema financeiro, para estabelecer sua política monetária, mas não considera o setor produtivo, os níveis de emprego, os níveis de endividamento e as condições de vida da população”, observa a presidenta da Confederação Nacional dos Trabalhadores do Ramo Financeiro (Contraf-CUT) e vice-presidenta da CUT, Juvandia Moreira. “Em outras palavras, estamos dando poder a um grupo de pessoas, patrocinadas pelo sistema financeiro, de decidir se o Brasil cresce ou continua com a economia estagnada”, completa.

“Com a taxa básica de juros neste patamar, descontado o custo da inflação, o Brasil segue com o maior nível de juro real do mundo, em torno de 7%, e isso afeta negativamente a economia e a geração de emprego no país”, explica o economista do Departamento Intersindical de Estatística e Estudo Socioeconômicos (Dieese), Gustavo Cavarzan.

O principal argumento do BC para manter a Selic no patamar elevado é a necessidade de controlar a inflação que, segundo o presidente da entidade, Roberto Campos Neto, tem como raiz principal mais a demanda e menos a oferta. Por outro lado, os últimos dados do Índice Nacional de Preços ao Consumidor Amplo (IPCA), divulgado pelo Instituto Brasileiro de Geografia e Estatística (IBGE), mostram desaceleração da inflação no país. A política de redução no preço de combustíveis, aplicada mais recentemente pelo governo federal, também tem reduzido as projeções para a inflação em 2023.

“Temos que lembrar que, no ano passado, nos meses de julho, agosto e setembro, o país registrou deflação. Naquele período houve queda nos preços da gasolina e da energia, também por decisão de governo. Isso mostra, portanto, que a inflação do Brasil, nesse período recente, não é por demanda. Até porque, os juros elevadíssimos dificultam os gastos e aumentam o endividamento das famílias e do setor produtivo, porque encarece o crédito”, destaca o secretário de Assuntos Socioeconômicos da Contraf-CUT, Walcir Previtale.

Entre janeiro de 2021 e setembro de 2022, o Banco Central elevou a Selic de 2% para 13,75% ao ano – percentual mantido até o momento e que significa uma elevação de quase sete vezes. Entre janeiro de 2021 e abril de 2023, a taxa média de juros para pessoa física passou de 39,4% para 59,7% ao ano, enquanto a taxa de juros média para pessoa jurídica sofreu elevação de 15,2% para 23,9% ao ano, considerando o crédito livre.

Efeitos perversos da Selic

O efeito mais perverso dos juros em patamares elevados é sobre o crescimento e o emprego. “Os custos para investir na produção e expandir operações são muito caros no Brasil, prejudicando diretamente o crescimento econômico e, portanto, a geração e manutenção de empregos”, ressalta Juvandia Moreira. “Os juros reais em patamares altos favorecem apenas a especulação no mercado financeiro, que beneficia parcela muito pequena da população. Vivemos em um país muito desigual, onde a maior parte é pobre e não tem nem poupança, que dirá títulos da dívida pública e investimentos no mercado financeiro. E é essa grande parcela que está submetida aos piores efeitos dos juros altos”, completa.

Em abril deste ano, a parcela das famílias brasileiras com dívidas (em atraso ou não) chegou a 78,3%, como mostra o estudo “Desempenho dos bancos 2022”, elaborado pelo Dieese. O mesmo trabalho aponta que as famílias inadimplentes de todas as classes sociais chegam ao índice de 29,1%, abaixo dos 29,4% de março, mas acima dos 28,6% de abril de 2022. Um outro levantamento, recomendado pela Exame Invest e publicado em abril, mostra que o número de pedidos de recuperação judicial de empresas no Brasil é o maior em cinco anos.

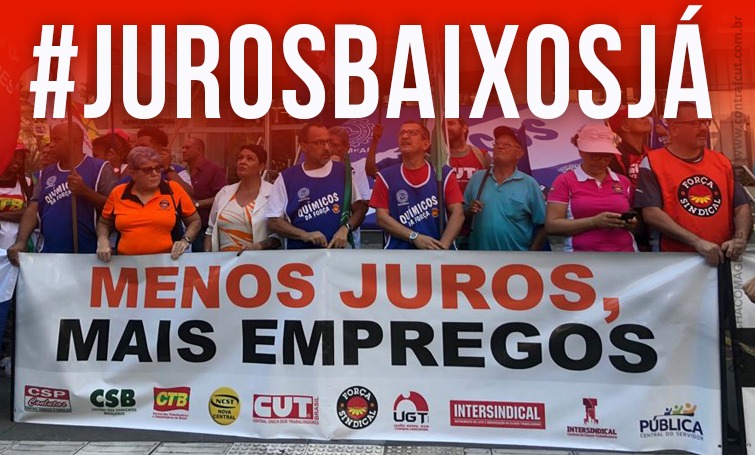

“A política de juros altos de Campos Neto [presidente do Banco Central] diminui o emprego, empobrece o país e prejudica o povo brasileiro. Se nós não temos inflação de oferta, onde está a demanda? Também é função do BC incentivar a criação de emprego. Mas parece que a única missão da entidade é beneficiar o rentismo, em prejuízo do desenvolvimento e aprofundando as desigualdades sociais no país”, critica Juvandia Moreira. “Vamos continuar fazendo nossa parte, como movimento sindical, de pressionar pela queda da Selic. A população já entende que os juros abusivos prejudicam a todos nós”, arremata a dirigente se referindo à pesquisa divulgada pelo Datafolha no início de abril e que mostrou que 80% concordam com a pressão que o presidente Lula (PT) faz ao Banco Central pela redução da taxa básica de juros.

Fonte: Contraf-CUT